OFERTA PUBLICZNA AKCJI SERII J Ice Code Games S.A.

Niniejszy materiał ma charakter wyłącznie promocyjny i informacyjny i w żadnym wypadku nie stanowi rekomendacji nabycia akcji ani podstawy do podjęcia decyzji o objęciu akcj Ice Code Games S.A. Dokument Ofertowy, sporządzony w związku z ofertą publiczną akcji Ice Code Games S.A., jest jedynym prawnie wiążącym dokumentem zawierającym informacje o Spółce oraz ofercie publicznej akcji Spółki w Polsce.

Termin zapisów na akcje serii J Spółki

w ramach zaproszeń kierowanych przez Zarząd

25 lutego – 7 marca 2025

Ice Code Games S.A. jest spółką publiczną notowaną w ASO New Connect prowadzonym przez Giełdę Papierów Wartościowych S.A. w Warszawie.

Opis Działalności Spółki

Ice Code Games S.A. to spółka powstała w 2017 roku (od 2022 roku działająca jako Spółka Akcyjna) prowadząca działalność w branży gier wideo, specjalizująca się w produkcji gier strategicznych i taktycznych.

Spółka stworzyła dwie, bardzo dobrze oceniane gry Hard West 2 i Rogue Waters. Ice Code Games stworzyło DEMIURG autorski system usprawniający proces tworzenia gier, jest w trakcie tworzenia narzędzia SUPREMUS wykorzystującego AI do pomocy w developmencie.

Rynek Działalności

Ice Code Games S.A. działa na rynku gier strategicznych i taktycznych. Według raportu Newzoo na temat globalnego rynku gier, rynek gier w 2024 roku wygenerował niemal 187,7 mld USD z szacunkiem wzrostu do 213,3 mld USD w 2027 roku. Według autorów raportu społeczność graczy w 2024 roku liczyła 3,42 mld osób, szacuje się jej wzrost do nawet 3,76 mld osób w 2027 roku.

Produkcje Spółki

Głównym obszarem działalności Emitenta jest tworzenie gier komputerowych, najlepiej oceniane produkcje Spółki to:

Hard West 2

Jest to taktyczna gra strategii turowej, która stanowi połączenie tematyki Dzikiego Zachodu oraz elementów fantastycznych.

Gra zdobyła wyróżnienie Dzik Nie Indyk oraz statuetki CEEGA za najlepszą grę i najlepszy design dla gier z Europy środkowej i Wschodniej oraz Game of The Year Personal Pick przez PCgamer.

Rogue Waters

To taktyczna strategia turowa z elementami RPG i roguelike. W rozgrywce, gracz staje na czele pirackiej załogi, która przemierza archipelag i toczy turowe bitwy na morzu, korzystając z pomocy legendarnych stworzeń morskich.

Według agregatora Metacritic, gra uzyskała średnią ocen na poziomie 83, natomiast w serwisie OpenCritic jest to 83 i 89 rekomendacji

Nowa Produkcja „Nightmare Frontier”

Obecne prace zespołu deweloperskiego Emitenta skupiają się na tworzeniu nowej produkcji o tytule „Nightmare Frontier”. Emitent czerpiąc z przeszłych doświadczeń i własnego know-how produkcyjnego, zamierza pozostać w tematyce gier taktycznych i strategicznych. Nowa produkcja osadzona będzie w realiach miasta San Francisco z końca XIX wieku. Gra łączyć będzie elementy strzelanin z produkcji Hard West II oraz dynamiczną i efektowną walkę wręcz, która wyróżniała Rogue Waters, Dodatkowo wprowadzona zostanie innowacyjna mechanika roboczo nazwana „wymiar koszmaru”, który wraz z jego coraz większym wpływem, zmienia świat gry oraz pole walki.

Struktura Zatrudnienia

Na dzień 21 stycznia 2025 roku Emitent zatrudniał i współpracował z 27 osobami, w tym 5 osobami świadczącymi pracę na podstawie umowy o pracę, 20 osobami świadczącymi usługi na podstawie umów cywilnoprawnych i 2 osobami świadczącymi usługi na podstawie umów B2B.

Do kluczowych członków zespołu Spółki zalicza się:

Łukasz Burzyński, Lead Programmer

– posiada 11 letnie doświadczenie w branży gamedev

Paweł Wilk, COO

– posiada 10 letnie doświadczenie w branży gier, a także consultingu

Mateusz Pilski, CEO

– programista z 15 letnim doświadczeniem i lider zespołu deweloperskiego

Grzegorz Ziemba, Producent

– projektant i producent gier wideo z 12 letnim doświadczeniem

Jacek Kwiecień, Lead Game Designer

– od 10 lat projektuje doświadczenia multimedialne i gry

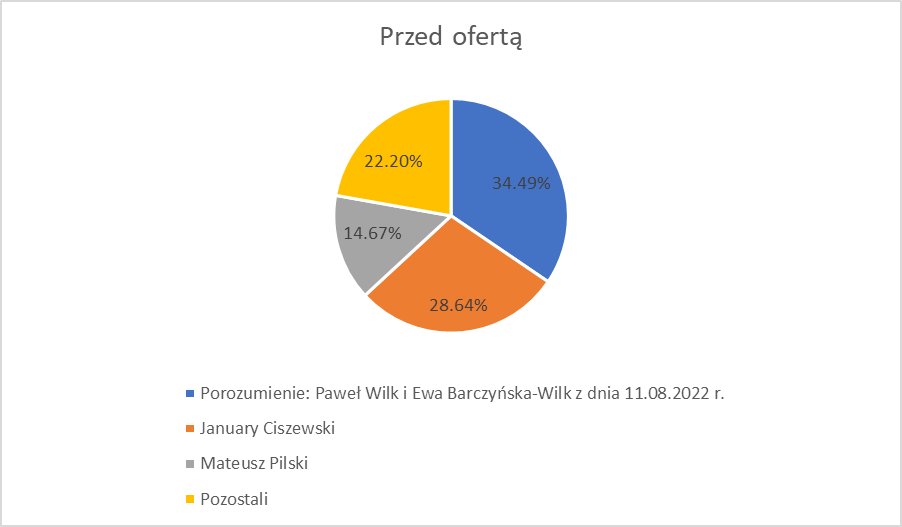

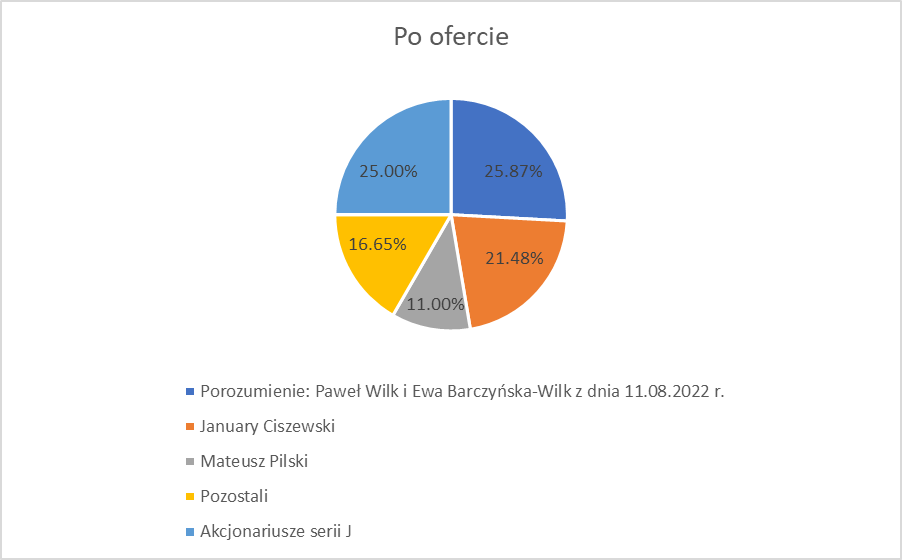

Struktura Akcjonariatu

Akcjonariat – przed i po Ofercie:

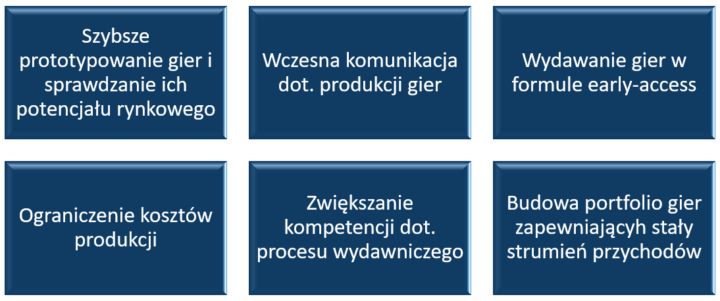

Strategia Rozwoju

Oferta Publiczna

Przedmiotem Oferty Publicznej są akcje zwykłe na okaziciela Ice Code Games S.A. („Spółka”) serii J o wartości nominalnej 0,50 zł każda w łącznej liczbie od 1 do 42.359.343 akcji, po cenie emisyjnej 0,10 zł. Oferta realizowana z zachowaniem prawa poboru.

Harmonogram Oferty

| 29.11.2024 r. | Ostatni dzień sesyjny, w którym można nabyć na rynku NewConnect, prowadzonym jako Alternatywny System Obrotu przez w GPW Warszawie S.A. Akcje Spółki z przysługującym prawem poboru do objęcia Akcji serii J |

| 3.12.2024 r. | Dzień prawa poboru |

| 21.01.2025 r. | Publikacja Dokumentu Ofertowego |

| 21.01.2025 r. | Rozpoczęcie przyjmowania zapisów w wykonaniu prawa poboru i zapisów dodatkowych |

| 12.02.2025 r. | Zakończenie przyjmowania zapisów w wykonaniu prawa poboru i zapisów dodatkowych |

| 24.02.2025 r. | Przydział Akcji Oferowanych objętych w wykonaniu prawa poboru oraz w zapisach dodatkowych |

| 25.02 – 7.03.2025 r. | Przyjmowanie zapisów na Akcje Oferowane nieobjęte w wykonaniu prawa poboru i w zapisach dodatkowych przez podmioty, które odpowiedzą na zaproszenie Zarządu Emitenta |

| 10.03.2025 r. | Przydział akcji podmiotom, które odpowiedzą na zaproszenie Zarządu Emitenta |

Cele Emisyjne

Szczegółowy opis celów emisyjnych znajduje się w Dokumencie Ofertowym z dnia 21 stycznia 2025 r. w rozdziale III punkt 7.14

Emitent z emisji od 1 (jedna) do 42.359.343 (czterdzieści dwa miliony trzysta pięćdziesiąt dziewięć tysięcy trzysta czterdzieści trzy) akcji serii J oferowanych w ramach prawa poboru po cenie emisyjnej 0,10 PLN (dziesięć groszy) planuje pozyskać od 0,10 PLN (dziesięć groszy) do 4.235.934,30 PLN (cztery miliony dwieście trzydzieści pięć tysięcy dziewięćset trzydzieści cztery złote i trzydzieści groszy).

| Cel emisyjny | Planowane nakłady [PLN] | Planowany Termin realizacji |

|---|---|---|

| Gra Nightmare Frontier – Build Alpha – build gry posiadający sprawdzony główny loop gry w nowej konwencji. Przygotowanie materiałów marketingowych gry | 331.246,05 | I kw. 2025 |

| Gra Nightmare Frontier – Build Beta – Opracowanie wersji gry zawierającej pełną zawartość planowaną do wydania w ramach early access, który przed wydaniem będzie optymalizowany i debugowany. Działania marketingowe związane z tytułem. | 501.887,95 | II kw. 2025 |

| Gra Nightmare Frontier – wydanie gry w formule Early Access. Działania marketingowe dla Early access. | 542.038,99 | III kw. 2025 |

| Gra Nightmare Frontier – poprawki i dodatki gry z uwzględnieniem informacji zwrotnej od graczy. Marketing przygotowujący pełną premierę. Gra o nazwie kodowej Projekt Achilles – rozpoczęcie preprodukcji i stworzenie pierwszego grywalnego prototypu. Przygotowanie materiałów marketingowych. | 582.190,02 | IV kw. 2025 |

| Gra Nightmare Frontier – wydanie pełnej wersji gry, jej rozwój i dodawanie nowej zawartości. Kampania marketingowa do pełnego, globalnego wydania gry na PC. Rozpoczęcie prac nad portem gry na konsole. Gra o nazwie kodowej Projekt Achilles – build posiadający główny loop gry. Rozpoczęcie działań marketingowych związanych z tytułem. | 552.076,75 | I kw. 2026 |

| Gra Nightmare Frontier – prace rozwojowe oraz przygotowanie gry do certyfikacji na konsole. Gra o nazwie kodowej Projek Achilles – build z pełnym kontentem planowanym do wydania w ramach early access. Kontynuacja promocji markentowej dla early acces. | 542.038,99 | II kw. 2026 |

| Gra Nightmare Frontier – wydanie gry w wersji na konsole. Gra o nazwie kodowej Projek Achilles – Early Acces Projektu Achilles. Przeprowadzenie promocji markentowej dla early acces. | 441.661,40 | III kw. 2026 |

| Gra o nazwie kodowej Projek Achilles – Prace nad grą gotową do pełnego wydania oraz implementacja feedbacku z early acces. Przeprowadzenie kampanii marketingowej na potrzeby globalnego wydania gry na PC. Rozpoczęcie prac nad portem gry na konsole. | 401.510,36 | IV kw. 2026 |

| Gra o nazwie kodowej Projekt Achilles – Pełne wydanie Projektu Achilles. Przeprowadzenie kampanii marketingowej dla pełnej wersji gry. | 341.283,81 | I kw. 2027 |

| Razem | 4.235.934,30 |

Cele emisyjne wykazane w powyższej tabeli zostały uszeregowane według nadanych im przez Emitenta priorytetów, oznacza to, że poszczególne cele zostaną zrealizowane pod warunkiem pozyskania odpowiedniej kwoty finansowania z emisji Akcji serii J.

Zarząd Emitenta zaznacza, że wyżej opisane cele emisyjne mogą ulec zmianie w zakresie kwot i terminów ich realizacji, w przypadku, jeżeli Emitent uzna, że realizacja innych celów przyczyni się w lepszy sposób do rozwoju Spółki.

W sytuacji zidentyfikowania celu, który w opinii Zarządu lepiej przyczyni się do wzrostu Spółki, Zarząd może podjąć decyzję o przekazaniu pozyskanych środków na inny cel. W takiej sytuacji Zarząd przedstawi alternatywny cel wpisujący się w założoną strategię rozwoju. W przypadku braku pozyskania planowanych środków z emisji akcji serii J w kwocie 4.235.934,30 PLN, Emitent zamierza zrealizować wyżej wskazane cele emisyjne z wpływów z bieżącej działalności.

Jak się zapisać?

Transza Zarządu

By przystąpić do oferty w transzy zaproszeń kierowanych przez Zarząd, w terminie między 25 lutego 2025 roku, a 7 marca 2025 roku musi być Pan/Pani klientem DM INC S.A. (dalej „Dom Maklerski”). W tym celu należy zawrzeć z Domem Maklerskim umowę przyjmowania i przekazywania zleceń (dalej „Umowa PPZ”), a w jej zakresie przejść ocenę odpowiedniości usługi maklerskiej w zakresie przyjmowania i przekazywania, która pozwoli określić czy znajduje się Pan/Pani w grupie docelowej odbiorców da oferowanych akcji.

I. Dla przyszłych klientów Domu Maklerskiego:

Krok 1: Napisz do Domu Maklerskiego INC S.A. poprzez formularz znajdujący się na dole strony: https://www.dminc.pl/kontakt/ w temacie wpisując Ice Code Games. Pracownik Domu Maklerskiego skontaktuje się z Tobą.

Krok 2: Przejdź procedurę przygotowującą do zawarcia Umowy PPZ. W przypadku pozytywnej weryfikacji podpisz umowę zgodnie z instrukcjami przedstawionymi przez pracownika Domu Maklerskiego INC.

Krok 3: Wypełnij Formularz Zapisu zamieszczony na niniejszej stronie i podpisz go podpisem kwalifikowanym, profilem zaufanym EPUAP lub odręcznie oraz dostarcz go elektronicznie na adres mailowy: [email protected] lub osobiście do siedziby Domu Maklerskiego (ul. Abpa A. Baraniaka 6 w Poznaniu).

Krok 4: Wpłać do 7 marca 2025 roku włącznie pełną kwotę za zapis na rachunek bankowy Domu Maklerskiego INC S.A. wskazany w treści Formularza Zapisu.

Zawarcie umowy PPZ z Domem Maklerskim jest bezpłatne. Dom Maklerski nie pobiera prowizji od transakcji, w których pośredniczy.

II. Dla obecnych klientów Domu Maklerskiego:

Krok 1: Napisz do Domu Maklerskiego INC S.A. poprzez formularz znajdujący się na dole strony: https://www.dminc.pl/kontakt/ w temacie wpisując Ice Code Games. Pracownik Domu Maklerskiego skontaktuje się z Tobą.

Krok 2: Wypełnij Formularz Zapisu zamieszczony na niniejszej stronie i podpisz go podpisem kwalifikowanym, profilem zaufanym EPUAP lub odręcznie oraz dostarcz go elektronicznie na adres mailowy: [email protected] lub osobiście do siedziby Domu Maklerskiego (ul. Abpa A. Baraniaka 6 w Poznaniu).

Krok 3: Wpłać do 7 marca 2025 roku włącznie pełną kwotę za zapis na rachunek bankowy Domu Maklerskiego INC S.A. wskazany w treści Formularza Zapisu.

Poprawność złożenia zapisu determinuje zaksięgowanie wpłaty za akcje na koncie bankowym Domu Maklerskiego do dnia 7 marca 2025 roku. W przypadku braku zaksięgowania wpłaty zapis będzie nieważny.

Zapisy na pozostałe Akcje Serii J, nie objęte w ramach wykonania prawa poboru oraz po uwzględnieniu zapisów dodatkowych, składane przez inwestorów wytypowanych przez Zarząd przyjmowane będą w dniach 25 lutego 2025 roku – 7 marca 2025 roku.

Zgodnie z art. 436 § 4 Kodeksu spółek handlowych Akcje Serii J zostaną przydzielone przez Zarząd Emitenta według jego uznania, jednakże po cenie nie niższej od ich ceny emisyjnej.

Zapisy na pozostałe Akcje Serii J, składane przez inwestorów wytypowanych przez Zarząd przyjmowane będą przez Dom Maklerski INC S.A. (Podmiot Pośredniczący) w sposób uzgodniony z Podmiotem Pośredniczącym.

Szczegółowe zasady dystrybucji opisane zostały w rozdziale III pkt 7 Dokumentu Ofertowego z dnia 21 stycznia 2025 roku.

Transza Prawa Poboru i Zapisów Dodatkowych – zakończona 12 lutego 2025

Krok 1: Akcjonariusz posiadający akcje Spółki na koniec dnia 29.11.2025 r. jest uprawniony do skorzystania z Prawa Poboru.

Krok 2: Po wejściu na konto maklerskie w spisie usług powinna widnieć zakładka „Emisja z Prawem Poboru”, „Oferty Publiczne” lub podobne.

Krok 3: Po wejściu w odpowiednią zakładkę należy złożyć zapis zgodnie z procedurą właściwą dla każdego domu maklerskiego.

Dom Maklerski INC nie przyjmuje zapisu w ramach Prawa Poboru.

Zapisy na Akcje Serii J na podstawie Praw Poboru należy składać w Terminie Przyjmowania Zapisów w oddziałach (punktach obsługi klientów):

- domu (biura) maklerskiego prowadzącego rachunek papierów wartościowych, na którym zarejestrowane są Prawa Poboru,

- domu (biura) maklerskiego wskazanego przez bank prowadzący rachunek papierów wartościowych, na którym zarejestrowane są Prawa Poboru.

Zapisy na Akcje Serii J w ramach wykonywania prawa poboru i zapisy dodatkowe rozpoczną się w dniu 21 stycznia 2025 roku i przyjmowane będą do dnia 12 lutego 2025 roku.

Szczegółowe zasady dystrybucji opisane zostały w rozdziale III pkt. 7 Dokumentu Ofertowego z dnia 21 stycznia 2025 roku.

Zapis na podstawie Praw Poboru i Zapis Dodatkowy można złożyć w godzinach pracy instytucji przyjmujących zapisy i opłacić go w sposób zgodny z zasadami działania tych instytucji. Subskrybent musi liczyć się z dodatkowymi ograniczeniami ze strony instytucji przyjmujących zapisy na Akcje Serii J, takimi jak przyjmowanie zapisów w ograniczonym czasie, w określonych miejscach, czy koniecznością wniesienia dodatkowych opłat.

Z tego powodu Emitent doradza wszystkim uprawnionym do złożenia Zapisów na Akcje Serii J wcześniejsze zapoznanie się z warunkami przyjmowania zapisów przez domy maklerskie prowadzące ich rachunki papierów wartościowych lub domy maklerskie wskazane przez banki prowadzące ich rachunki papierów wartościowych.

W przypadku nie objęcia wszystkich Akcji Serii J w ramach wykonania prawa poboru oraz po uwzględnieniu zapisów dodatkowych, ewentualne zapisy na pozostałe Akcje Serii J, składane przez inwestorów wytypowanych przez Zarząd przyjmowane będą w dniach 25 lutego 2025 r. do 7 marca 2025 roku. Zgodnie z art. 436 § 1-3 Kodeksu spółek handlowych Akcje serii J zostaną przydzielone przez Zarząd Emitenta według jego uznania, jednakże po cenie nie niższej od ich ceny emisyjnej.

Jeżeli w ramach wykonania prawa poboru oraz po uwzględnieniu zapisów dodatkowych nie wszystkie Akcje Serii J zostaną subskrybowane, ewentualne zapisy na pozostałe Akcje Serii J, składane przez inwestorów wytypowanych przez Zarząd przyjmowane będą przez Dom Maklerski INC S.A. (Podmiot Pośredniczący) w sposób uzgodniony z Podmiotem Pośredniczącym.

ZASTRZEŻENIE

Oferta publiczna Akcji Ice Code Games S.A. jest przeprowadzana:

- na podstawie dostępnego pod poniższym linkiem Dokumentu Ofertowego,

- wyłącznie na terytorium Rzeczypospolitej Polskiej.

Poza granicami Rzeczypospolitej Polskiej Dokument Ofertowy nie może być traktowany jako propozycja nabycia lub oferta sprzedaży Akcji ani jako zamiar pozyskania ofert kupna Akcji w jakiejkolwiek innej jurysdykcji, w której podjęcie takich działań byłoby niezgodne z obowiązującymi regulacjami.

Zamieszczone na tej stronie informacje i dokumenty nie są przeznaczone do publikacji lub dystrybucji poza granicami Rzeczypospolitej Polskiej. Dokument Ofertowy ani akcje nim objęte nie były przedmiotem rejestracji, zatwierdzenia ani notyfikacji w jakimkolwiek innym, poza Rzeczpospolitą Polską, państwie – w szczególności w Stanach Zjednoczonych Ameryki.

Skorzystanie z któregokolwiek poniższych linków jest jednoznaczne z potwierdzeniem, że wykonująca tę czynność osoba:

- nie znajduje się na terytorium Stanów Zjednoczonych Ameryki ani na terytorium jakiegokolwiek innego kraju, którego prawo stanowi, że zapoznawanie się z takimi materiałami jest niezgodne z prawem,

- nie jest rezydentem Stanów Zjednoczonych (U.S. Person) w rozumieniu Regulacji S (Regulation S), będącej aktem wykonawczym do Ustawy o Papierach Wartościowych z 1933 roku, z późniejszymi zmianami (U.S. Securities Act of 1933) ani jej nie reprezentuje, ani nie działa na rachunek takiej osoby,

- przeczytała i zrozumiała zamieszczone powyżej zastrzeżenia.

W przypadku pytań prosimy o kontakt poprzez formularz zamieszczony na stronie www.dminc.pl/kontakt w temacie wpisując „Oferta Ice Code Games S.A.”.